A.根據企業規模、所得及進駐投資地域的不同而有差異。在靜岡縣設立業務據點的情况下,以下述“案例”為例,表中的稅率和金額可作為大致參考。有關更詳細的條件以及該案例以外的情况,請在國家稅務廳、地方自治體等網站上查詢確認。

此外,要想做到合法納稅及合理避稅,專業知識是不可缺少的,所以在開展實際業務活動時,建議請向稅理士等專業人士諮詢為好。靜岡縣外資企業一條龍服務中心可以幫助介紹對外資企業情况有豐富經驗的專家。

基本制度、計算方法

(1) 案例

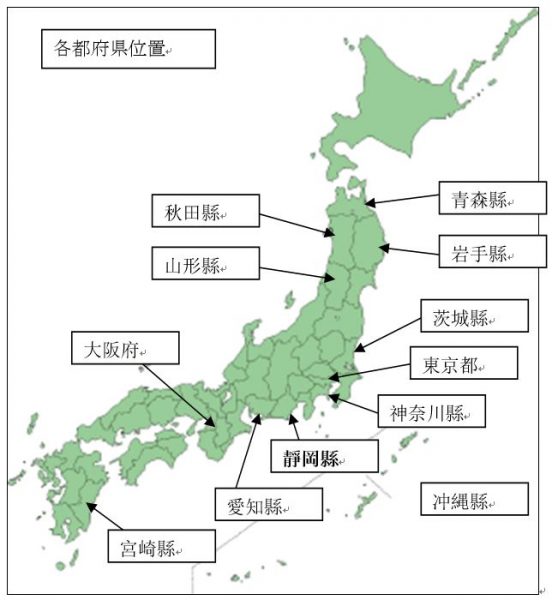

- 在靜岡縣靜岡市設立雇員人數40人的子公司(日本法人),在其他的市町村没有事務所。

- 註冊資金介於1000萬日圓至5億日圓(不屬於註冊資金超過5億日圓的大型法人全資子公司 (*1)) 。

- 上年度所得金額在2500萬日圓以下(*2)。

(*1) 如果屬於全資子公司的話,對於所得稅的基數“所得金額”中可扣除費用的處理除了有相關限制規定外,低金額部分的法人稅率也随之變化。

(*2) “所得金額”是指“收入-可扣除費用=純利”(稅後利潤),但是,可扣除費用的處理(虧損的轉入處理)等方法各異,企業財務上的利潤也随之發生變動。

(2) 稅率等(適用於2017年4月1日以後的業務年度)

| 種 類 |

概 要 |

400萬日圓以下的部分 |

400~800萬日圓的部分 |

800萬日圓以上的部分 |

| 法人稅 |

上年度的所得金額×稅率 |

15.00%(*3) |

15.00% |

23.20% |

| 法人居民稅 |

縣民稅 |

按註冊資金金額進行平均分攤 |

52,500日圓 |

| 法人稅額×稅率 |

1.00% |

| 市民稅 |

按註冊資金金額進行平均分攤 |

130,000日圓 |

| 根據稅額法人的比例 |

6.00% |

| 企業稅 |

上年度的所得金額×稅率 |

3.50% |

5.30% |

7.00% |

| 地方法人特别稅 |

上年度的所得金額×法人事業稅率×稅率 |

37.00% |

| 綜合稅率+平均分攤 |

上年度的所得金額×稅率 |

20.85% |

23.31% |

25.64% |

| 平均分攤金額 |

182,500日圓 |

| 實效稅率+平均分攤(*3) |

上年度的所得金額×稅率 |

19.89% |

21.73% |

23.40% |

| 平均分攤金額 |

182,500日圓 |

(*3) 上年度支付的企業稅以及地方法人特别稅, 可以計入可扣除費用的,從昨為各稅率單純性合算的“綜合性稅率”当中,反映这一點的“實效稅率”就提縣了實際的負擔。此外,平均分攤部分原則上即使上年度所得為虧損也必須支付。

(3)計算實例

如果上年度的應納稅所得金額為2,500萬日圓 ⇒ 納稅負擔約合計630萬日圓

| 種 類 |

按稅率的部分 |

平 均

分攤部分 |

合 計 |

| 400萬日圓以下 |

400~800萬<日圓 |

800萬日圓以上 |

| 法人稅 |

600千 |

600千 |

2,550千 |

- |

3,750千 |

法 人

居民稅 |

24千 |

6千 |

6千 |

26千 |

52.5千 |

90.5千円 |

| 74千 |

36千 |

36千 |

153千 |

130千 |

355千円 |

| 企業稅 |

140千 |

212千 |

1,190千 |

- |

1,542千 |

| 地方法人特别稅 |

52千 |

78千 |

440千 |

- |

570千 |

| 綜合稅率+平均分攤 |

834千 |

932千 |

4,359千 |

182.5千 |

6,308千 |

| 實效稅率+平均分攤 |

796千 |

869千 |

3,977千 |

182.5千 |

5,825千 |

其他主要規則

(1) 外形標準納稅

- 不管向日本進行投資的形式,註冊資金超過1億日圓的法人,所得部分以外的附加價值部分與資本部分相加,適用於“外形標準納稅”制度。

- 此外,註冊資金超過1億日圓的法人,除此以外,法人稅的800萬日圓以下部分没有減輕措施(一律採用23.9%),並且還會被要求增額負擔居民稅的均攤金額等。

| 種 類 |

概要、區分 |

~400萬日圓 |

400~800萬日圓 |

800萬日圓~ |

| 企業稅 |

附加價值比例(附加價值金額*1*稅率)) |

1.20% |

| 資本比例(註冊資金的比例×稅率) |

0.50% |

| 所得比例(上年度的所得金額×稅率) |

0.40% |

0.70% |

1.00% |

| 地方法人特別稅 |

上年度所得金額×法人事業稅率×稅率(*2) |

260.0% |

(*1)薪酬工資數額+純支付利息金額+純支付租金+單年度盈虧

(*2)2024年3月31日達到業務年度

(2) 法人企業稅的超額納稅

- 日本有很多自治體,作為特殊措施之下的財政來源,實行基於條例規定的超額納稅。比如靜岡縣,為應對可能發生的南海特大地震而提前採取應對措施,對符合一定條件的企業,實行法人企業稅的追加措施。

- 纳稅對象是“註冊資金超過1億日圓”、“註冊資金不到1億日圓但所得金額超過3000万日圓”等法人,從達到2024年3月31日。

- 超額納稅被追加部分的稅率,根據所得部分情况為:外形標準納稅對象法人是0.095-0.18%,其他法人是0.25-0.48%。

(3) 虧損額的處理

- 從各會計年度所得的計算中產生的虧損額,通過一定首須,可以向後接轉10年。

- 但是,“註冊資金超過1 億日圓的法人”或“註冊資金5 億日圓以上的大型法人全資子公司”對可扣除金額有所限制。